Zu Gold gibt es sehr widersprüchliche Meinungen: Einerseits gibt es richtige Goldhasser, andererseits auch Goldliebhaber. Auf dieser Seite möchte ich mich mit den verschiedenen Standpunkten zu diesem doch recht umstrittenen Thema beschäftigen. Dazu gehören auch Tabellen und Diagramme, die die historische Entwicklung von Gold und Aktien zeigen. Sie erfahren hier, welche Möglichkeiten es zur Anlage in physisches Gold gibt und wo Sie es kaufen und auch lagern können.

Zudem wage ich einen Ausblick, wie sich der Goldpreis in der nahen Zukunft entwickeln könnte.

Links zu Unterseiten und Hinweis:

- Inflations- und Kauftkraftrechner

- Edelmetallrechner

- Die Informationen auf dieser Seite stellen keine Anlageberatung oder Empfehlung dar. Ich übernehme keine Verantwortung für eventuell entstehende Verluste!

Inhaltsverzeichnis

- Wichtige Eigenschaften von Gold

- Stimmen die folgenden Behauptungen? – ein Faktencheck

- Wer besitzt das Gold der Welt?

- Entwicklung von Gold & MSCI-World 1968 – 2020

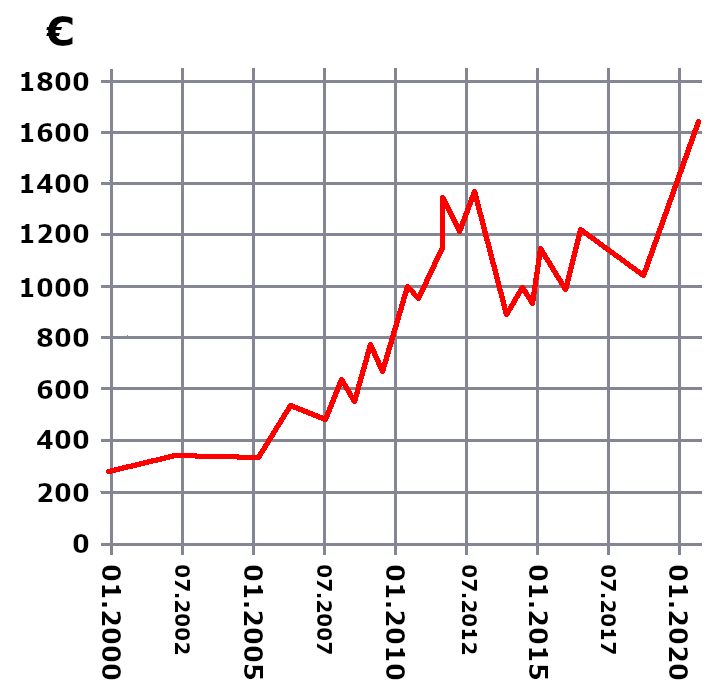

- Entwicklung des Goldpreises in Euro von 2000 bis 2020

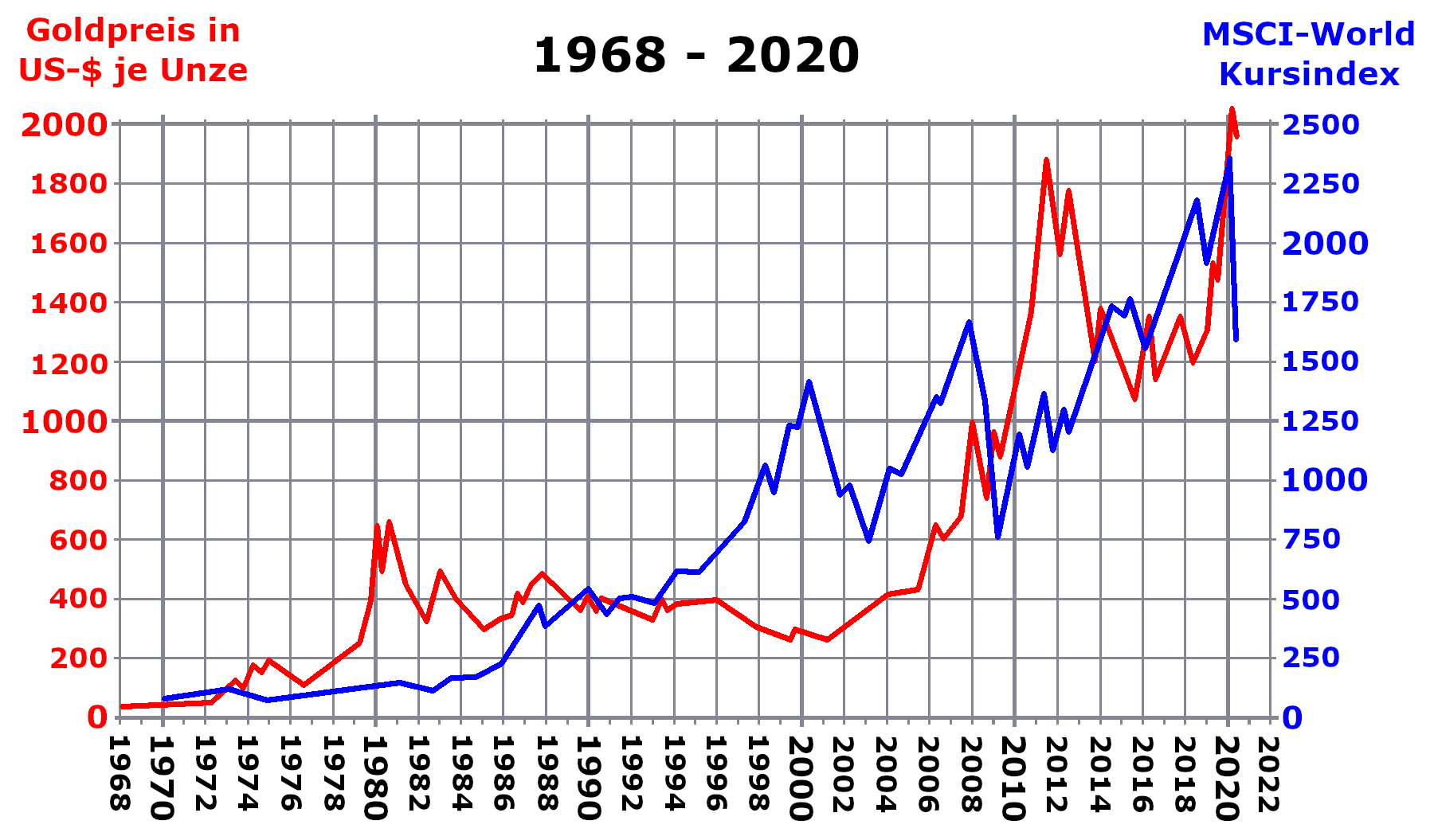

- MSCI-World Kursindex und Goldpreis in US-Dollar von 1968 bis 2020

- Markante Ereignisse

- Vergleich Gold, Aktien, Sparbuch und Immobilien

- Was ist zu bedenken?

- Aktien & Fonds

- Sparbuch

- Immobilien

- Wann sollte man Gold & Aktien kaufen bzw. wieder verkaufen?

- Fazit zu Gold und Aktien

- Anlegen in Gold

- Prognose für einen zukünftigen Goldpreis

- Möglichkeiten der Goldanlage: Münzen & Barren

- Weltweit bekannte Goldmünzen

- Ausgewählte Goldmünzen aus Österreich

- Historische Anlagegoldmünzen

- Goldbarren

- Tabellen mit Preis in Euro pro Gramm Gold (22. September 2020)

- Tabelle mit Ankaufspreisen & Verkaufspreisen – Marge

- Soll man Barren oder Münzen kaufen?

- Fazit

- Kauf & Verkauf

- Wo kann man sein Gold lagern?

Werbung

Wichtige Eigenschaften von Gold

Gold erfüllt alle Eigenschaften, die eigentlich auch Geld haben sollte:

- wertvoll: begrenzt verfügbar und nur sehr aufwändig zu gewinnen (im Unterschied zu Fiatgeld wie Euro oder US-Dollar). In der ganzen Menschheitsgeschichte wurden bis heute “nur” rund 200,000 t Gold gefördert. Diese Menge könnte in einem Würfel mit 22 m Kantenlänge untergebracht werden.

- dauerhaft haltbar: beständig gegen alle Witterungseinflüsse und wird auch nicht von Tieren gefressen.

- leicht transportierbar & sehr hohe Wertdichte: 10 kg Gold entsprechen aufgrund seiner hohen Dichte einem Würfel mit einer nur 8.03 cm langen Seite und sind ca. 500,000 € wert, also so viel wie ein Einfamilienhaus! Man kann auf wenig Raum sehr viel Wert unterbringen – selbst in ein kleines Schließfach passt ein riesen Vermögen.

- notfalls auch beliebig teilbar.

- Schutz vor Inflation und Deflation: Schaut man sich die Geschichte an, stellt man fest, dass Gold eigentlich alle bisherigen Krisen ziemlich gut überstanden hat. Gold hat sich insbesondere bei hohen Inflationsraten, bei Hyperinflation und danach erfolgten Währungsreformen bewährt. Bei Währungsreformen können Spareinlagen sehr viel an Wert verlieren, der Wert von Gold bleibt jedoch ungefähr gleich.

- Wertbeständig: Die Kaufkraft von Gold blieb über viele Jahrtausende weitgehend konstant.

- Einfaches kaufen und wieder verkaufen: Man braucht dafür im Gegensatz zu Aktien nur sehr wenig Wissen. Ein Kauf bzw. Verkauf ist bei Edelmetallhändlern, aber auch in nahezu jeder Bankfiliale (!) möglich. Es ist in kleinen Stückelungen erhältlich und damit eigentlich für jeden leistbar – besser ist es jedoch, etwas größere Einheiten anzuschaffen, da man so mehr Gold fürs gleiche Geld bekommt.

- Kursgewinne sind nach einer Haltedauer von 1 Jahr (noch?) steuerfrei. Zudem ist Anlagegold – im Gegensatz zu allen anderen Edelmetallen (z. B. Silber) – in der gesamten EU mehrwertsteuerfrei erhältlich (Stand: 2023).

Vergleich von Platzbedarf und Gewicht

In der folgenden Tabelle sehen Sie den Platzbedarf und das Gewicht von verschiedenen Eurobanknoten im Vergleich zu den beiden Edelmetallen Gold & Silber für einen Betrag von 10000 Euro:

| Euroscheine (1. Serie) |

Edelmetall | |||||

| 10 000 € in | 50 € | 100 € | 200 € | 500 € | Gold * |

Silber ** |

| Gewicht in Gramm | 184 | 102 | 54 | 22 | 202 | 15550 |

| Platzbedarf in cm³ | 259 | 145 | 75 | 31 | 11 | 1482 |

| Stück bzw. Unzen | 200 | 100 | 50 | 20 | 6.5 | 500 |

* Bei Verwendung von 1 Unzen Wiener Philharmoniker; Preis ca. 1540 €/ Feinunze (16.09.2021).

** Bei einem Ankaufspreis für eine Feinunze Silber von 20 € (16.09.2021).

Gold benötigt mit Abstand den wenigsten Platz, vom Gewicht her schneiden jedoch alle in der Tabelle angeführten Euroscheine besser ab als die Edelmetalle.

Stimmen die folgenden Behauptungen? – ein Faktencheck

Gold hat in der heutigen Zeit eher einen negativen Ruf. Daran dürften die 1980er und 1990er Jahre Schuld sein, in denen sich der Goldpreis tatsächlich negativ entwickelt hat. Diese Zeiten sind schon lange vorbei, allerdings dürfte dieses Wissen bei vielen Menschen, Medien und auch Banken noch nicht angekommen sein.

Viele Behauptungen werden in den folgenden Abschnitten teils widerlegt:

- Gold bringt keine Rendite: Das stimmt prinzipiell, da Gold über die Jahrtausende sehr wertstabil ist und keine Zinsen abwirft. Allerdings performen zurzeit die meisten Anlageklassen nicht besser, auch weil auf die Gewinne Steuern zu bezahlen sind. Außerdem gibt es immer Zyklen: So befinden wir uns seit 2000 in einer Phase, wo sich der Goldpreis sehr gut entwickelt und den MSCI-World bei weitem outperformt, die durchschnittliche Rendite von Gold liegt seit 2000 bei etwa 7 bis 8 % pro Jahr!

- Gold können sich nur Reiche leisten: Das ist definitiv falsch! Fast jeder kann Gold kaufen, da es in Stückelungen ab 1 g Barren bzw. 1/25 Unze (= 1.24 g) Münzen zu haben ist. So kostete der kleinste goldene Wiener Philharmoniker (1/25 Unze) im August 2021 rund 80 €, ein 1 Gramm Goldbarren ca. 60 €.

- Goldkauf ist kompliziert und man braucht Expertenwissen: Auch das stimmt nicht! Gold kann einfach und anonym bei vielen Edelmetallhändlern und sogar in nahezu jeder Bankfiliale erworben werden. Man muss nur schauen, dass man bei seriösen und nicht zu teuren Händlern kauft. Zudem ist zu beachten, dass man möglichst nicht an einem Höhepunkt einsteigt. Den aktuellen Goldpreis in Euro findet man zum Beispiel auf finanzen.at.

- Bitcoin ist besser als Gold: Nun ja, das kann man nicht so einfach sagen. Es ist richtig, dass man in den letzten Jahren mit Bitcoino tatsächlich reich werden konnte. Allerdings ist Gold immer etwas Wert, das muss Bitcoin erst beweisen. Ich halte es aber durchaus für möglich, dass Bitcoin (vorübergehend) Gold als Wertspeicher ablösen kann. Gold ist auch weniger als Spekulation, sondern mehr als Vermögenserhalt zu sehen. Daher besitzen viele sowohl Bitcoin als auch Gold. Im 1. Halbjahr 2022 hat Bitcoin übrigens massiv an Wert verloren, während der Goldpreis nur leicht nachgegeben hat.

- Gold ist für nichts zu gebrauchen: Gold wird hauptsächlich zu Schmuck verarbeitet und als Geldanlage verwendet. Allerdings werden auch bedeutende Mengen von der Industrie benötigt.

Wer besitzt das Gold der Welt?

Laut goldreporter.de ist fast die Hälfte des Goldes in Form von Schmuck in Verwendung. Die Zentralbanken besitzen zusammen ca. 17 %. Etwa 20 % – also rund ein Fünftel – werden von privaten Anlegern in Form von Münzen und Barren gehortet: Es führen die Inder und die Chinesen vor den Deutschen. Auf Platz vier liegen die Türken.

Laut Wikipedia verfügen Länder bzw. Zentralbanken im Jahr 2019 über die folgenden offiziellen Goldreserven (vollständige Liste auf Wikipedia):

- Eurozone: 11944 Tonnen

- USA: 8134 Tonnen

- Deutschland: 3370 Tonnen

- IWF: 2814 Tonnen

- Schweiz: 1040 Tonnen

- EZB: 505 Tonnen

- Österreich: 280 Tonnen

Etwa 10 Prozent der jährlichen Goldförderung werden in der Industrie benötigt.

Entwicklung von Gold & MSCI-World 1968 – 2020

Hier finden Sie zwei Diagramme, die einerseits die Entwicklung des Goldpreises sowohl in US-Dollar als auch in Euro und andererseits die Entwicklung des Aktienindex MSCI-World zeigen. Diesem Index liegen über 1600 Aktien aus 23 Industrieländern zugrunde.

Entwicklung des Goldpreises in Euro von 2000 bis 2020

Als größte Nachteile von Gold werden meist die schlechte Rendite, die nicht vorhandenen Zinsen und Dividenden und das hohe Schwankungsrisiko (= Volatilität) genannt.

Schauen wir uns einmal die historische Entwicklung des Goldpreises an. Im rechten Diagramm sieht man diese Entwicklung in Euro von Anfang 2000 bis Ende September 2020.

Der Verlauf wurde in diesem und im folgenden Diagramm etwas vereinfacht.

MSCI-World Kursindex und Goldpreis in US-Dollar von 1968 bis 2020

Die nächste Abbildung zeigt den Preis je Unze Gold in US-Dollar (linke Skala) und den MSCI-World Kursindex (rechte Skala) in den Jahren von 1968 bis 2020. Im Kursindex sind im Gegensatz zum Performanceindex Ausschüttungen wie Dividenden nicht berücksichtigt:

In der folgenden Tabelle finden Sie Phasen (Zyklen), in welchen sich Gold bzw. der Aktienindex MSCI-World gut oder schlecht entwickelten. Negative Performance wird in roter Schrift dargestellt, positive Performance in blauer Schrift. Die bessere Anlageform ist zusätzlich noch grün hinterlegt:

|

durchschnittliche jährliche Veränderung in % |

|||

| Phasen Gold & Aktien | Anzahl Jahre | Gold in US-$ | MSCI-World * |

| 1970 – 1981 |

11 | 26.4 | 3.8 |

| 1981 – 2000 | 19 | -4.1 | 12.7 |

| Aktien-Phasen | |||

| 2000 – 2003 | 3 | 8.7 | -21.1 |

| 2003 – 2007 | 4.5 | 14.4 | 21.1 |

| 2007 – 2009 | 1.5 | 23.0 | -44.8 |

| 2009 – 2020 | 11 | 7.0 | 11.9 |

| Gold-Phasen | |||

| 2000 – 2011 | 11 | 20.3 | -1.7 |

| 2011 – 2015 | 4 | -13.4 | 8.3 |

| 2015 – 2020 | 5 | 13.4 | 7.5 |

| Gesamt 1970 – 2020 | 50 | 7.7 | 6.5 |

* Kursindex, Dividenden sind hier – im Unterschied zum Performanceindex – nicht berücksichtigt.

Fazit:

Gerade langfristig betrachtet (von 1970 bis 2020) hat sich der Goldpreis besser als der Kursindex MSCI-World entwickelt und damit schlägt Gold auch die Performance vieler Fonds. Zudem fallen beim Verkauf des Goldes nach einer Haltedauer von 1 Jahr keine Steuern an. Diese Tatsachen sind kaum jemandem bewusst! Allerdings kann die Rendite massiv verbessert werden, wenn man je nach Phase sein Vermögen entsprechend umschichtet.

Markante Ereignisse

- 1973: erste Ölpreiskrise

- 1979: zweite Ölpreiskrise

- 1980 – frühe 2000er: relativ hohe Zinsen auf Sparguthaben, die Notenbanken vieler Länder verkauften ab den 90er Jahren viel Gold; Gold war deshalb unattraktiv und der Preis sank laufend aufgrund mangelnder Nachfrage. Auch der Staat Österreich verscherbelte viel Gold: Besaß Österreich 1992 noch 645 Tonnen Gold, sind es jetzt nur noch 280 Tonnen – nachzulesen in einem NEWS-Artikel.

- 2000: Platzen der Dotcom-Blase

- ab 2007: Finanzkrise und anschließende Weltwirtschaftskrise

- ab 2009: Eurokrise

- ab 2010: griechische Staatsschuldenkrise

- 2012: Eurokrise angeblich gelöst, viele Menschen vertrauten wieder dem Euro

- ab 2019/2020: Beginn einer weiteren Wirtschaftskrise, verstärkt durch Corona; die tatsächlichen Auswirkungen sind derzeit immer noch unklar. Auf jeden Fall sind die Schulden vieler Länder und Unternehmen stark gestiegen.

- 2022: Ukrainekrieg & beginnende Energiekrise

Anmerkung:

Wie man erkennen kann, erreicht der Goldpreis seinen Höhepunkt nicht gleich zu Beginn von Krisen, sondern mit einer gewissen zeitlichen Verzögerung.

Vergleich Gold, Aktien, Sparbuch und Immobilien

Schauen wir uns nun die durchschnittlichen jährlichen Renditen in % von Gold, MSCI-World und ausgewählten Aktien (ohne Dividenden) im Vergleich an. Es handelt sich nur um Richtwerte, da es aufgrund von Kursschwankungen einen großen Unterschied macht, wann genau eine Aktie bzw. Gold gekauft und wieder verkauft wird:

| Zeitraum |

Anzahl Jahre |

Gold (US-$) |

MSCI- World * |

OMV |

Wiener- berger |

VOEST | Amazon |

DAX- Kurs * |

| 2019 – 2020 | 1 | 24.1 | 14.1 | -34.3 | -1.9 | 16.1 | 60.4 | -0.6 |

| 2017 – 2020 | 3 | 13.0 | 8.5 | -11.4 | 8.2 | -12.3 | 29.6 | -0.09 |

| 2015 – 2020 | 5 | 12.1 | 10.1 | 5.2 | 8.8 | 1.4 | 36.1 | 4.8 |

| 2009 – 2019 | 10 | 3.1 | 7.0 | 19.2 | 8.7 | 0.4 | 35.8 | 5.3 |

| 1999 – 2019 | 20 | 8.6 | 2.8 | / | / | / | / | / |

| 1990 – 2019 | 29 | 4.8 | 5.5 | 8.5 | 0.9 | / | / | 5.3 |

| 1970 – 2020 | 50 | 7.7 | 6.5 | / | / | / | / | / |

Durchschnittliche jährliche Veränderung in %

* Kursindex, Dividenden sind hier – im Unterschied zum Performanceindex – nicht berücksichtigt.

Fazit:

In den letzten 20 Jahren (ab 2000) war Gold eine der besten Anlageklassen, wenn man nicht gerade am Höhepunkt 2012 kaufte und man ein paar sehr gut performende Aktien wie Google oder Amazon ausblendet.

Was ist zu bedenken?

- Kosten der Lagerung bei Gold und Depotgebühren bei Aktien

- Steuern

- Ankauf & Verkauf: Marge Goldhändler; Börsengebühren und Transaktionsgebühren bei Aktien

- Dividenden, aber auch Kursgewinnsteuern, sind bei den Aktien in den hier angeführten Tabellen nicht berücksichtigt!

Aktien, Fonds & ETFs

Die Kurse einzelner Aktien können sehr stark schwanken und sich auch gegenläufig zum Aktienindex MSCI-World entwickeln. Beispielsweise konnte man in den letzten Jahren mit einer VOEST-Aktie kaum Gewinne machen, während etwa die Aktien von Google (Alphabet), Amazon oder auch Wienerberger weit überdurchschnittlich performten. Im Jahr 2020 war übrigens Tesla eine der besten Anlagen. Man muss sich also recht gut auskennen, wenn man sein Geld in Aktien investiert.

Alternativ kann man sein Geld auch in Fonds anlegen: Durch einen Mix aus Aktien- und Anleihen wird das Risiko gesenkt, allerdings lassen sich damit – zumindest in den letzten beiden Jahrzenten – selten gute Renditen erzielen. Bei eingermaßen günstigem Einstieg war ein Investment in Gold im Vergleich zu klassischen Fonds in den letzten 20 Jahren die weit bessere Anlage.

Zudem gibt es auch die Möglichkeit des Investierens in ETFs, was sich insbesondere in letzter Zeit steigender Beliebtheit erfreut.

Sparbuch

In der Vergangenheit gelang es selbst mit einem Sparbuch, einen leichten Gewinn nach Abzug der Inflation zu erzielen. Deshalb war in den 90er Jahren Gold relativ unattraktiv, was sich in leicht fallenden Preisen zeigte. Seit mittlerweile vielen Jahren ist das nicht mehr möglich; Geld auf dem Sparbuch wird laufend weniger wert und die Kaufkraft sinkt. Schuld daran ist unter anderem die Niedrigzinspolitik der EZB (Europäische Zentralbank). Zurzeit (September 2020) bekommt man nur etwa 0.1 % (!) Zinsen bei einer offiziellen Inflationsrate von 1-2 %. Im Sommer 2022 bekommt man bei ausgewählten Banken zwar wieder etwas höhere Zinsen, allerdings ist auch die Inflation massiv gestiegen.

Immobilien

Zurzeit investieren sehr viele in Immobilien. Der größte Nachteil von Immobilien ist, dass sie – wie schon der Name sagt – unbeweglich sind. Auch ist ein Kauf bzw. Verkauf recht umständlich, oft langwierig und nicht ohne Risiko (Bauzustand). Zudem besteht die unterschätzte Gefahr einer Immobilienblase oder – bei einem Kredit mit variabler Verzinsung – die Gefahr steigender Zinsen. Zu bedenken ist auch, dass bei Immobilien mit der Zeit teure Reparaturen anfallen und dass Mieter Probleme bereiten können.

Da der Staat aufgrund der zahlreichen Krisen Geld benötigt, ist von einer Erhöhung von Grundsteuer und Grunderwerbssteuer auszugehen. Nicht völlig auszuschließen sind Vermögenssteuern oder auch Hauszinssteuern, wie sie in der Zwischenkriegszeit in Deutschland eingeführt wurden.

Eine selbstbewohnte Immobilie ist meiner Meinung nach dennoch empfehlenswert, aber ich würde sie nur bedingt als Anlage sehen.

Wann sollte man Gold & Aktien kaufen bzw. wieder verkaufen?

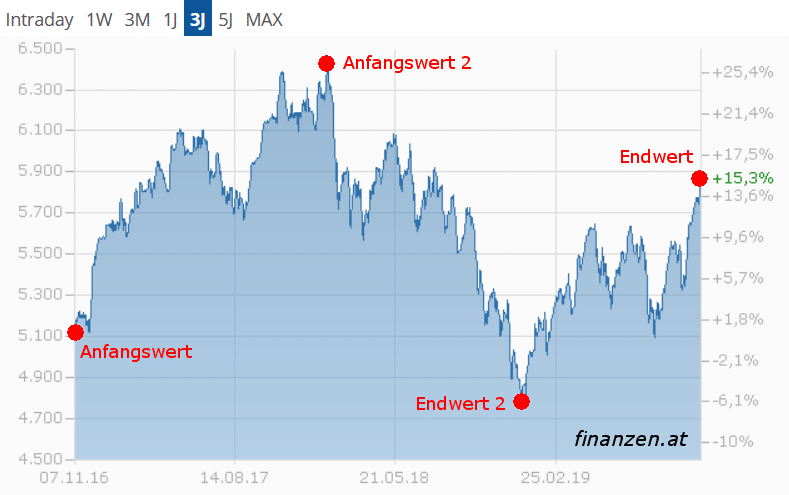

Beim Anlegen sowohl in Gold als auch in Aktien macht es für Gewinn (bzw. auch für Verlust) einen großen Unterschied, wann gekauft bzw. wieder verkauft wird, wie man anhand der vorigen Tabellen und Diagramme sehr gut erkennen kann.

Das veranschaulicht auch die nebenstehende Abbildung:

Würden Sie diese Aktie zum Zeitpunkt “Anfangswert” kaufen und zum “Endwert” wieder verkaufen, hätten Sie einen Zuwachs von 15.3 %. Kaufen Sie zum “Anfangswert 2“, weil Sie denken, dass der Wert dieser Aktie steigen würde, und verkaufen Sie zum “Endwert 2” unter der Annahme, dass der Kurs noch weiter fällt, machen Sie hingegen einen recht großen Verlust.

Kaufen sollte man prinzipiell also dann, wenn der Preis tief ist und verkaufen, wenn der Preis möglichst hoch ist. Es ist jedoch zu bedenken, dass man manchmal zum Verkaufen gezwungen sein könnte und daher nicht auf gute Preise warten kann. Oftmals weiß man zudem nicht, ob der Preis gerade hoch oder tief ist. Aus diesem Grund sollte man zwecks Risikostreuung nicht allzu große Mengen auf einmal kaufen, sondern kleinere Mengen stets dann, wenn man meint, der Preis sei günstig.

Bei Gold ist das fast immer vor bzw. auch nach bestandenen Krisen der Fall. Kauft man hingegen zu einem Höhepunkt wie 1981 oder 2012, muss man unter Umständen Jahrzehnte warten, bis man wieder verlustfrei verkaufen kann.

Fazit zu Gold und Aktien

Sowohl Gold als auch Aktien sollte man eigentlich immer besitzen, allerdings ist deren jeweiliger Anteil anzupassen: Gold und Aktien entwickeln sich nämlich oft gegensätzlich. Deshalb muss man schauen, in welchem Zyklus man sich gerade befindet: In schwierigen Zeiten und bei niedrigen Zinsen auf recht sichere Anlagen wie Sparbuch oder Anleihen ist Gold ein gutes Investment, sonst sind Aktien in der Regel besser geeignet.

Bei massivem “Gelddrucken” von Zentralbanken sind Aktien, aber vor allem auch Gold empfehlenswert, da es sich bei beiden Anlageformen um Sachwerte handelt und somit den Wert bei einer eventuell folgenden hohen Inflation erhalten.

Nach einer Krise könnte man einen größeren Teil seines Goldes verkaufen und in Aktien oder Immobilien investieren. Die Frage ist nur: wie weiß man, dass die Krise wirklich vorbei ist? Aus diesem Grund kann man ruhig etwas abwarten, um sicher zu gehen.

Werbung

Anlegen in Gold

Hier erfahren Sie, wie viel Prozent seines Vermögens man in Gold anlegen sollte und was zu den Risiken bei einer Investition in Gold zählt.

Wie viel Gold kaufen ist sinnvoll?

Es gibt einen Spruch, dass man nie alle Eier in einen Korb legen sollte – man sollte stets diversifizieren, also das Risiko streuen. Goldkritische Experten und auch Banken empfehlen, maximal 5 bis 10 % des Vermögens in Edelmetalle wie Gold zu investieren. Goldfans finden dagegen ein Drittel, also 33 % Edelmetallanteil gut. Generell wird in wirtschaftlich schwierigen Zeiten und bei gleichzeitig niedrigen Zinsen mehr in Edelmetalle investiert als in wirtschaftlich ruhigeren Zeiten, sodass zurzeit ein Edelmetallanteil von mindestens 10 % ratsam erscheint.

Der Edelmetallanteil sollte zu etwa 80 % aus Gold und zu ca. 20 % aus Silber bestehen. Riskofreudigere Investoren wählen sogar ein Verhältnis von 1:1, also 50 % Gold und 50 % Silber. Aufgrund der recht hohen Preisschwankungen von Silber lassen sich größere Gewinne als mit Gold erzielen, aber auch heftige Verluste sind möglich. Ein bisschen Platin ist auch nicht schlecht.

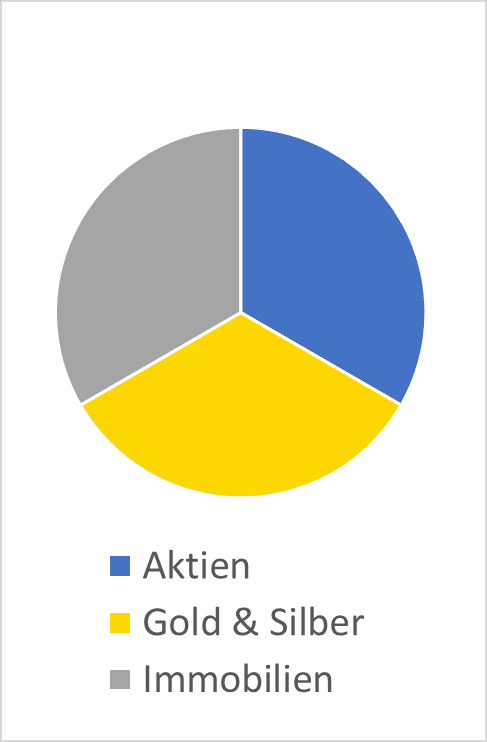

Vorsichtige und zugleich eher reiche Anleger halten in Zeiten wie diesen ihr Vermögen zu etwa 1/3 in Gold & Silber, 1/3 in Immobilien und 1/3 in Aktien, siehe Abbildung.

Leute, die insgesamt nicht so viel Vermögen haben, sollten relativ gesehen mehr Gold und Silber bzw. Aktien besitzen als Reiche, da sie sich zum Beispiel keine eigenen Immobilien leisten können und somit auch der für Immobilien vorgesehene Anteil zumindest teilweise in Edelmetalle oder Aktien zu investieren ist. Ein paar Prozente kann man zwecks Spekulation auch in Kryptowährungen wie Bitcoino investieren.

Es ist zudem sehr sinnvoll, in Sachwerte zu investieren, die man selbst benötigt. Dazu gehören z. B. auch Renovierungen von Wohnungen bzw. Häusern oder die Anschaffung einer Solaranlage. Geld in sinnvolle Dienstleistungen oder in Bildung zu stecken wäre ebenfalls eine Möglichkeit.

Risiken bei einer Anlage in Gold

Bei der Anlage in Gold gibt es natürlich auch gewisse Risiken zu berücksichtigen:

- Es kann zu einem staatlich verordneten Goldverbot kommen, wobei man jedoch in diesem Fall meist das Gold – zu einem vielleicht ungünstigen Kurs – in Geld umtauschen kann. Goldverbote gab es in der jüngeren Geschichte immer wieder, vor allem in autoritären Staatsformen, aber auch in den USA:

- USA (1933 bis 1974)

- Deutschland (1923 – 1931 und 1936 – 1945)

- China (1949 – 2003)

- Großbritannien (1966 bis 1971)

- Indien (1963 bis 1990)

- Sowjetunion (1918 – 1987)

- Einführen von Steuern auf Kursgewinne ähnlich zu Aktien oder ähnlich der KESt (Kapitalertragsteuer).

- Einführung von Steuern auf den Goldhandel, z. B. Mehrwertsteuer, und den Goldbesitz (Vermögensteuer).

- Kursschwankungen und ein damit eventuell verbundener Wertverlust, wenn der Goldpreis sinkt. Der Goldpreis wird wie der Preis fast aller Waren durch Angebot und Nachfrage bestimmt, also in diesem Fall durch Anleger, Schmuckproduzenten, die Industrie und auch Zentralbanken.

- Diebstahl, falls das Gold zuhause gelagert wird.

- Kauf von gefälschtem Gold. Kaufen Sie nur bei bekannten Händlern und eher nicht auf Ebay & Co, es sei denn, Sie können das Gold auf Echtheit überprüfen!

- Kauf von überteuertem Gold:

- Als Anlage eignen sich meist nur Goldbarren oder bekannte Münzen, deren Kaufpreis geringfügig über dem aktuellen Goldpreis liegt. Investments in seltene Münzen oder auch Medaillen sind ziemlich spekulativ, da diese Produkte in der Anschaffung teuer sein können. Wie sich deren Wert entwickelt, ist sehr ungewiss.

- Ein Preisvergleich der Händler ist oft sehr lohnend!

Prognose für einen zukünftigen Goldpreis

Manche meinen, Gold sei zurzeit (März 2022) stark überbewertet und dass der Goldpreis daher auch wieder auf unter 1,000 € je Feinunze fallen müsste. Andere behaupten genau das Gegenteil: Es gibt Prognosen, dass der Preis für eine Feinunze Gold schon in ein paar Jahren auf bis zu 10,000 € oder auch mehr steigen könnte.

Schaut man in die Vergangenheit, stellt man fest, dass Prognosen alles andere als zuverlässig waren. Ein gutes Beispiel ist die Eurokrise ab dem Jahr 2010: Griechenland, weitere Länder und der Euro konnten doch noch gerettet werden, sodass der Goldpreis ab dem Jahr 2012 wieder fiel. Dafür waren dank Corona fast alle Prognosen für das Jahr 2020 falsch.

In den frühen 2000er Jahren hieß es, dass man Gold auf keinen Fall kaufen sollte und auch die Notenbanken verkauften große Mengen an Gold. Glück hatten jene, die das nicht glaubten: Damals kostete nämlich eine Unze Gold gerade einmal 300 €, heute (Stand: März 2022) muss man dafür rund 1780 € zahlen, also schon fast das Sechsfache…

Zurzeit sind Bitcoin und andere Kryptowährungeno die größten Konkurrenten für Gold. Unter anderem aufgrund des starken Wachstums vieler Kryptowährungen ist der Goldpreis seit Sommer 2020 recht stark gefallen. Die Frage ist, ob etwa der Bitcoin das neue Gold werden kann oder ob es sich dabei nur um einen vorübergehenden Trend handelt. Leider werden wir das erst in ein paar Jahren mit Sicherheit wissen; die jüngsten Goldpreissteigerungen ab dem Winter 2021/2022 und der Absturz der meisten Kryptowährungen im 1. Halbjahr 2022 lassen aber eher auf eine goldene Zukunft schließen.

Negative Einflüsse auf den Goldpreis

Unter zumindest einer der folgenden Voraussetzungen kann der Goldpreis künftig wieder stark fallen:

- steigende Zinsen, sinkende Inflation oder Reduzierung der Geldmenge, sodass der Realzins nicht mehr negativ ist: das Kapital wird dann unter anderem wieder vermehrt in Anleihen und Sparbüchern veranlagt (in nächster Zeit aufgrund der hohen Verschuldung vieler Staaten, Privatpersonen und Unternehmen eher nicht zu erwarten).

- große Goldfunde auf Erde, Mars, …; günstige künstliche Herstellung; goldhaltiger Meteorit (alles ziemlich unwahrscheinlich)

- gute wirtschaftliche Entwicklung und wachsendes Sicherheitsgefühl.

- Nachfrageeinbruch der Schmuckindustrie.

- Verkauf großer Goldmengen durch die Zentralbanken, wie es zum Beispiel in den 1990er Jahren üblich war. Zurzeit ist aber eher Gegenteiliges zu beobachten.

- Gute (?) Alternativen wie Bitcoin und andere Kryptowährungeno.

- Liquiditätsprobleme: führen zu verstärkten Verkäufen, was in Folge zu sinkenden Preisen führt (Beispiel März 2020). Allerdings stellt sich die Frage, wie viele der Anleger, die Gold besitzen, in einer Krise auch tatsächlich ihr Gold verkaufen müssen und ob dieser Effekt von längerer Wirkung ist.

- Wenn die Staaten die zahlreichen schon bestehenden Probleme (Corona, Wirtschaftskrise 2020, Ukrainekrieg, Energiekrise) und auch die zukünftigen Probleme (vielleicht Bankenkrise und neue Eurokrise) langfristig lösen. Es reicht sogar, dass nur sehr viele Menschen glauben, dass die Staaten die Probleme lösen können. In diesem Fall würde es eventuell in ein paar Jahren – ähnlich wie nach der Eurokrise 2012 – zu einem stärkeren Rückgang des Goldpreises kommen (allerdings von einem recht hohen Niveau aus).

Positiver Ausblick auf den Goldpreis

Je unattraktiver und unsicherer die alternativen Anlageformen zu Gold werden, desto besser ist das natürlich für den Goldpreis. Der Wert des Goldes sollte daher in den nächsten Jahren aus den folgenden Gründen steigen:

- Die Zinsen auf Sparguthaben und Anleihen bleiben weiterhin niedrig bzw. fallen eventuell sogar noch tiefer (Negativzinsen).

- Vielen Staaten, Private und Unternehmen haben enorm hohe Schulden; eventuell gibt es eine neue Finanz- bzw. Bankenkrisen und eine neue Eurokrise, die sogar in einer Währungsreform enden könnte. Wir befinden uns sehr wahrscheinlich erst am Beginn einer großen Krise.

- Es könnte zu einem Börsencrash kommen, da viele Aktien stark überbewertet sein dürften. Ähnliches gilt auch für den Immobilienmarkt.

- Die EZB und auch andere Notenbanken wie die FED dürften die Geldmenge noch dramatisch ausweiten, um das jetzige Geldsystem um jeden Preis zu retten (“whatever it takes“). Das könnte in der Folge zu einer hohen Inflation (5 % pro Jahr oder auch mehr) und im schlimmsten Fall sogar zu einer Hyperinflation führen. Seit dem Herbst 2021 nimmt die Inflation in vielen Ländern stark zu – im Juni 2022 betrug sie in Österreich schon über 8 %!

- Corona ist noch nicht vorbei, die Energiepreise steigen derzeit massiv und auch der Ukrainekrieg wird große Folgen für die Wirtschaft haben.

- Die Unsicherheit auf der ganzen Welt wird eher größer. Aktuelles Beispiel ist der Krieg in der Ukraine.

Der Goldpreis ist zwar zurzeit (März 2022) sehr hoch. Ich denke aber, dass wir uns erst am Anfang von zahlreichen weiteren Krisen befinden dürften und der Preis daher mittelfristig noch weiter steigen wird. Zwischendurch werden jedoch viele Anleger denken, dass die Krise vorbei sei, was ein kurzfristiges Sinken des Goldpreises bewirken wird.

In den nächsten Jahren halte ich einen maximalen Goldpreis zwischen 3000 und 5000 US-$ je Unze durchaus für realistisch. Zwischendurch wird es natürlich immer wieder zu Hoch- und Tiefpunkten kommen, wobei man die Tiefpunkte zum Nachkaufen nutzen kann.

Währungsreform

Im Falle einer Währungsreform ist es prinzipiell sehr vorteilhaft, Gold zu besitzen, da Gold seinen Wert fast behält, während Geld oft 90 % oder sogar mehr an Wert verliert. Solange aber die Inflation und auch die Zinsen recht niedrig bleiben, ist eine Währungsreform ziemlich unwahrscheinlich. Fest steht: Kommt es zu einer Währungsreform, werden das nur ganz wenige Leute rechtzeitig wissen – darum vorsorgen, solange es noch geht!

Sollte in diesem Fall jedoch eine goldgedeckte Währung eingeführt werden, ist es meiner Meinung nach durchaus möglich, dass ein Goldverbot erlassen wird – vor allem in Deutschland.

Möglichkeiten der Goldanlage: Münzen & Barren

Hier wird ausschließlich die physische Anlage in Form von Goldmünzen und Goldbarren behandelt. Informationen zu Investments in “Papiergold” oder auch in Schmuck findet man nicht auf dieser Seite.

Weltweit bekannte Goldmünzen

Es gibt mittlerweile sehr viele Goldmünzen. Zu den bekanntesten Goldmünzen gehören:

- American Eagle

- Britannia

- China Panda

- Dukaten

- Lunar

- Känguru

- Krugerrand

- Maple Leaf

- Sovereign

- Vreneli

- Wiener Philharmoniker

Goldmünzen gibt es in vielen verschiedenen Größen. Am gebräuchlichsten sind die folgenden Stückelungen: 1 Unze, 1/2 Unze, 1/4 Unze, 1/10 Unze und 1/25 Unze. Viele Münzen gibt es auch in größeren Ausführungen. Einige, vor allem ältere Münzen haben andere Gewichtsklassen. Eine Feinunze (verkürzt nur als Unze bezeichnet) entspricht genau 31,1034768 Gramm. Die China Pandas werden neuerdings in Gramm statt in Unzen angeboten.

Sehr viele Münzen besitzen eine Nominale, also eine Nennwertangabe in Dollar, Euro oder in einer anderen Währung. Es existieren aber einige Goldmünzen ohne Nominale, zum Beispiel der Vierfach Dukaten aus Österreich oder der Krügerrand aus Südafrika.

Unterschieden werden muss auch zwischen Anlagemünzen und Sammlermünzen. Der Preis für Sammlermünzen (Numismatik) liegt in der Regel deutlich über dem Goldpreis und die Stückzahlen sind meist begrenzt. Außerdem kommen bei der Herstellung oft spezielle und teurere Verfahren zum Einsatz (z. B. polierte Platte, handgehoben).

Zudem ist zu beachten, dass nicht alle Münzen aus reinem Gold bestehen. Die Masse des in einer Goldmünze enthaltenen Goldes nennt man Feingewicht, während die Gesamtmasse als Raugewicht bezeichnet wird.

Ausgewählte Goldmünzen aus Österreich

Die Wiener Philharmoniker der Münze Österreich AG (staatliche Münzprägestätte Österreichs) gehören zu den bekanntesten Goldmünzen der Welt und bestehen zu 99.99 % aus Gold.

Sie sind in fünf verschiedenen Größen erhältlich:

1 Unze (Nennwert 100 €, in den beiden Abbildungen zu sehen), 1/2 Unze, 1/4 Unze, 1/10 Unze, 1/25 Unze.

In Österreich ist auch der Dukaten recht beliebt: Es gibt den Einfach Dukaten und den Vierfach Dukaten, die beide bis zum Jahr 1858 offizielles Zahlungsmittel in Österreich waren. Auf allen modernen Nachprägungen befindet sich die Jahreszahl 1915.

- Durchmesser: 39,50 mm

- Legierung: Gold Au 986

- Feingewicht: 13,77 g

- Gesamtgewicht: 13,96 g

Historische Anlagegoldmünzen

Zu den historisch interessanten Anlagemünzen aus Gold gehören aufgrund des günstigen Preises unter anderem:

- Belgien: 20 Francs Leopold II; Feingewicht 5.81 g

- Frankreich: 20 Francs: Napoleon I, Napoleon III, Charles III, Louis Philip, Marianne, Genius; Feingewicht 5.81 g; auch andere Größen vorhanden (z. B. 100 Francs).

- Schweiz: 20 Franken Vreneli bzw. Helvetia; Feingewicht 5.81 g

- Deutschland: 20 Goldmark, z. B. Wilhelm I und Wilhelm II; Feingewicht 7.16 g

- Großbritannien: 1 Pfund britisches Sovereign Victoria und Edward VII; Feingewicht 7.32 g

- Österreich: 25 Schilling & 100 Schilling (aus der 1. Republik, 1926 – 1934) und 1000 Schilling (Babenberger aus 1976)

Die folgenden Abbildungen zeigen ein Sovereign mit dem Regenten Edward VII aus dem Jahr 1903 und 20 Francs mit dem belgischen König Leopold II aus dem Jahr 1877, jeweils die Vorderseite und die Rückseite:

Goldbarren

Beim Kauf von Goldbarren ist es sehr vorteilhaft, auf eine LBMA-Zertifizierung zu achten. Bekannte Produzenten solcher Barren sind unter anderem das Schweizer Unternehmen Argor-Heraeus SA, C. Hafner und Umicore. Die Barren der Münze Österreich werden übrigens von Argor-Heraeus SA hergestellt.

Kauft man keinen LBMA-zertifizierten Goldbarren, bekommt man beim Verkauf in der Regel rund 15 % weniger Geld als für einen zertifizierten Barren, da der Barren vom Edelmetallhändler nicht weiterverkauft werden kann und eingeschmolzen werden muss. Dasselbe gilt leider auch für Barren, deren Verpackung beschädigt ist.

Gängige Größen für Goldbarren sind: 1 g, 2 g, 5 g,10 g, 20 g, 50 g, 100 g, 250 g, 500 g und 1000 g (= 1 kg).

Tabellen mit Preis in Euro pro Gramm Gold (22. September 2020)

In der folgenden Tabelle sehen Sie das Gewicht in Gramm, den Preis in Euro und den Preis in Euro pro Gramm Gold für die Wiener Philharmoniker und Goldbarren. Es zeigt sich, dass größere Einheiten immer günstiger sind, da hier die Produktionskosten weniger ins Gewicht fallen:

Goldbarren der Münze Österreich AG

| Gewicht in g | Preis in € | Preis in € pro g |

| 1 | 70,40 | 70,40 |

| 2 | 124,30 | 62,15 |

| 5 | 294,73 | 58,95 |

| 10 | 567,18 | 56,72 |

| 20 | 1100,94 | 55,05 |

| 50 | 2699,95 | 54,00 |

| 100 | 5373,79 | 53,74 |

| 250 | 13355,98 | 53,42 |

| 500 | 26633,63 | 53,27 |

| 1000 | 53110,43 | 53,11 |

Preise laut Münze Österreich; Stand: 22.09.2020

Goldmünzen Wiener Philharmoniker

| Unze Feingold |

Gewicht in g |

Preis in € |

Preis in € pro g |

| 1/25 | 1,24 | 84,47 | 68,12 |

| 1/10 | 3,11 | 181,94 | 58,50 |

| 1/4 | 7,78 | 440,64 | 56,64 |

| 1/2 | 15,55 | 860,97 | 55,37 |

| 1 | 31,10 | 1681,33 | 54,06 |

Preise laut Münze Österreich; Stand: 22.09.2020

Tabelle mit Ankaufspreisen & Verkaufspreisen – Marge

Es ist auch interessant zu wissen, was man bei einem eventuellen Verkauf zum selben Goldkurs bekommen würde. Auf den Websiten von Edelmetallhändlern oder auch Banken wird man fündig. Die folgenden Ankaufs- und Verkaufspreise stammen von philoro.at. Die Marge des Händlers ist prozentuell gesehen umso kleiner, je größer die Goldmünze bzw. der Goldbarren ist:

Goldmünzen Wiener Philharmoniker

|

Unze Feingold |

Verkaufspreis in € |

Kaufpreis in € |

Handelsspanne (Marge) |

Marge in % vom Kaufpreis |

| 1/25 | 68,90 | 81,90 | 13,00 | 15,9 |

| 1/10 | 167,30 | 182,10 | 14,80 | 8,1 |

| 1/4 | 414,30 | 440,90 | 26,60 | 6,0 |

| 1/2 | 820,50 | 865,60 | 45,10 | 5,2 |

| 1 | 1624,80 | 1678,30 | 53,50 | 3,2 |

Preise laut philoro.at; Stand: 22.09.2020

Goldbarren der Münze Österreich AG

| Gewicht in Gramm |

Verkaufspreis in € |

Kaufpreis in € |

Handelsspanne (Marge) |

Marge in % vom Kaufpreis |

| 1 | 51,20 | 69,70 | 18,50 | 26,5 |

| 2 | 102,50 | 121,70 | 19,20 | 15,8 |

| 5 | 259,10 | 280,00 | 20,90 | 7,5 |

| 10 | 519,30 | 545,30 | 26,00 | 4,8 |

| 20 | 1039,50 | 1081,00 | 41,50 | 3,8 |

| 50 | 2598,40 | 2674,30 | 75,90 | 2,8 |

| 100 | 5197,00 | 5323,00 | 126,00 | 2,4 |

| 250 | 13003,00 | 13213,00 | 210,00 | 1,6 |

| 500 | 26006,00 | 26378,00 | 372,00 | 1,4 |

| 1000 | 51997,00 | 52647,00 | 650,00 | 1,2 |

Preise laut philoro.at; Stand: 22.09.2020

Soll man Barren oder Münzen kaufen?

Goldbarren sind meist eher langweilig anzusehen, während man bei Goldmünzen aus sehr vielen schönen Motiven wählen kann. Münzen sind oder waren meist auch gesetzliches Zahlungsmittel mit aufgeprägtem Nennwert und sind viel schwerer zu fälschen als Barren. Kleine Münzen sind zudem etwas günstiger als vergleichbare Barren und man bekommt für die Münzen auch etwas mehr Geld beim Verkauf.

Ab Gewichten von etwa 5 Gramm dreht sich das Preisverhältnis um, wobei jedoch kaum noch ein Unterschied besteht: Der Preis für 1000 g Gold in Philharmonikern würde umgerechnet 54,060 € betragen, für den 1 kg Goldbarren 53,110 €. Die Münzen kosten also rund 950 € oder 1,8 % mehr als ein vergleichbarer Barren, dafür kann man aber bei Bedarf sehr leicht auch kleinere Mengen wieder verkaufen.

Es ist aber oft viel wichtiger,

- den richtigen Zeitpunkt für das Kaufen bzw. Verkaufen zu wählen und

- einen günstigen und zugleich auch vertrauenswürdigen Händler!

Fazit

Es zahlt sich finanziell immer aus, eher größere Münzen bzw. Barren zu kaufen: Die kleinste Goldmünze (1/25 Unze) kostet nämlich beim Kauf um etwa 26 % mehr als die ganze Unze. Außerdem ist die prozentuelle Marge des Händlers bei einem Verkauf großer Münzen bzw. Barren kleiner, man bekommt also mehr Geld pro Gramm Gold. Falls man für größere Einheiten kein Geld hat, sollte man daher lieber eine Zeit lang darauf sparen.

Betrachtet man Gold als reines Investment, das man nur in großen Mengen kaufen und auch wieder verkaufen möchte, ist der 1 Kilogramm Barren wohl die beste Wahl, allerdings ist er nur für sehr wenige Menschen leistbar. Für den normalen Bürger ist es sinnvoll, Goldmünzen ab einer halben Unze und Barren ab 50 g oder auch günstige historische Goldmünzen zu kaufen.

Allerdings kann es durchaus sinnvoll sein, in ein paar kleine Münzen oder Barren zu investieren, da eine Anlage in Gold insbesondere für (persönliche) Krisenzeiten gedacht ist und kleinere Einheiten leichter verwertbar sind.

Kauf & Verkauf

Wo kann man Gold kaufen?

Es gibt heute sehr viele Möglichkeiten:

- Direkt beim Hersteller, etwa bei der Münze Österreich AG.

- Bei lokalen Edelmetallhändlern, die aber meist auch einen Onlineshop besitzen.

- In fast jeder Bankfiliale (!).

In Österreich ist es noch möglich, Gold bis zu einem Wert von 9999.99 € völlig anonym im sogenannten Tafelgeschäft zu erwerben: Man geht einfach zu einem lokalen Goldhändler oder zur Münze Österreich und zahlt dann vor Ort in bar. Laut Auskunft der Münze Österreich ist das alle 6 Monate erlaubt, also darf man in Österreich um bis zu 19999.99 € im Jahr anonym Edelmetalle erwerben.

Bis zum 31.12.2019 galt das auch für Deutschland. Mittlerweile liegt die Grenze in Deutschland bei nur mehr 1999.99 €. In der Schweiz kann man Gold im Wert von bis zu 15000 CHF anonym kaufen.

Wo kann man sein Gold wieder verkaufen?

Ein Verkauf ist bei allen Edelmetallhändlern, Scheideanstalten (z. B. Ögussa) und quasi in jeder Bankfiliale (!) möglich.

Wo kann man sein Gold lagern?

Bevor man Gold kauft, sollte man sich gut überlegen, wo man es aufbewahrt. Es gibt einige mehr oder weniger sichere Möglichkeiten, sein Gold zu lagern:

- Banktresor

- Bankunabhängiger Tresor

- Zuhause in der Wohnung oder im Haus

- Eingraben

Lagerung in einem Banktresor

Im Allgemeinen ist diese Lagerungsart sehr sicher und zudem auch noch relativ günstig, weshalb diese Lagerungsart mein Favorit ist. Zu bedenken ist aber das Risiko einer Bankpleite: Der Inhalt des Tresors gehört als Sondervermögen zwar – anders als die Geldeinlagen auf dem Konto – dem Kunden, aber man hat in diesem Fall für längere Zeit keinen Zugriff mehr auf sein Eigentum. Zudem ist bei vielen Banken außerhalb der Öffnungszeiten der Filiale oft kein Zutritt möglich.

Ein Banktresor ist dafür recht günstig – er ist unter 100 € pro Jahr zu mieten, abhängig von der Größe – und man darf darin fast alles lagern. Allerdings sollte man bei einer Lagerung von größeren Beständen eine Zusatzversicherung abschließen, da sonst bei einem (eher unwahrscheinlichen) Einbruch der Wert des Goldes nicht vollständig ersetzt wird!

Lagerung in einem von Banken unabhängigen Tresor

Neben Banken bieten viele weitere Unternehmen und auch Edelmetallhändler die Lagerung von Edelmetallen wie Gold und Platin an. Meist liegen die Kosten etwas höher, dafür ist man von den Banken unabhängig, was gerade in schwierigen Zeiten von Vorteil sein kann. Einige Anbieter ermöglichen sogar einen 24 h Zutritt. Nachteilig ist, dass viele Edelmetallhändler nur die bei ihnen gekaufte Ware einlagern lassen. Ansonsten gilt dasselbe wie bei einem Banktresor.

Lagerung zuhause in der Wohnung oder im Haus

Der große Vorteil einer Lagerung in den eigenen vier Wänden ist, dass man das Gold bei sich hat und man jederzeit darüber verfügen kann. Allerdings besteht ein sehr hohes Risiko durch Diebstahl, sodass diese Lagerungsform nicht zu empfehlen ist.

Vergraben

Natürlich könnte man sein Gold auch im eigenen Garten, im Wald oder sonst wo vergraben. Von dieser Möglichkeit machten viele in sehr schweren Zeiten (z. B. Krieg, große soziale Unruhen) Gebrauch. Es ist möglich, das Gold vor Sondengängern – das sind Leute, die mit Metalldetektoren nach vergrabenen Gegenständen im Boden suchen – ziemlich sicher zu verbergen, indem man es mindestens 2 Meter tief vergräbt.

Es besteht aber immer das große Risiko, dass man selbst oder die Nachfahren das vergrabene Gold nicht mehr finden. Zudem ist das Ein- und Auslagern sehr aufwändig. Für gewöhnlich ist das Vergraben daher nicht empfehlenswert.

Werbung

Seite erstellt am 01.10.2020. Zuletzt geändert am 17.07.2023.